NEWS

SCSK株式会社による当社との経営統合に向けた公開買付けに関する 賛同の意見表明及び応募推奨のお知らせ

~両社の経営統合により、社会課題に対して新たな価値を提供し、社会のデジタル化をリードする企業を目指す~

お知らせ

2024年11月6日

ネットワンシステムズ株式会社

PDFファイルで表示

ネットワンシステムズ株式会社(本社:東京都千代田区、代表取締役 社長執行役員:竹下 隆史、以下「当社」といいます。)は、本日開催の取締役会において、SCSK株式会社(本社:東京都江東区、代表取締役 執行役員 社長:當麻 隆昭、以下「SCSK」といいます。)による、当社との経営統合に向けた当社株券等に対する公開買付けに関して、賛同の意見表明をするとともに、当社の株主の皆様が本公開買付けに応募することを推奨する旨等の決議をいたしましたのでお知らせいたします。

背景

当社は、ネットワークに強みを持ち、インフラ領域に特化したインテグレーターとして、最先端のインフラ製品(ハードウェア・ソフトウェア・クラウドサービス・AI基盤)を独自の知財・知見をもとに評価し、顧客に寄り添い、ICT基盤のライフサイクル全般を支援しています。

SCSKグループは、ITパートナーとして顧客に寄り添うことを企業文化とし、幅広い業種・業界におけるアプリケーション開発、ITコンサルティング、検証サービス、ITインフラ構築、ITマネジメント、ITハード・ソフト販売、BPO等の経験・実績を有しています。

両社が属するIT業界は、デジタル技術の進化に伴い転換点を迎えており、当社とSCSKはともに、先端デジタル技術の開発・活用・応用に注力した事業構造の抜本的革新、並びに非連続的な成長の必要性を認識し、その機会を追求してまいりました。このような状況のもと、両社は、経営の理念及び企業文化に対する考え方の親和性が非常に高いこと、両社の事業が相互補完関係にあることを背景に、将来的な事業構想及び戦略、両社が経営統合を実現した場合に想定される競争優位性、並びに市場・業界への影響について議論を重ねてまいりました。

目的

この度、当社とSCSKは、対等の精神に基づき有機的な経営統合を行い、高度かつ最新のITインフラサービス技術とアプリケーションサービス技術を活用したソフトウェアエンジニアリングサービスの融合による事業構造の転換を目指します。また、これを実現するべく、本公開買付けの実施に合わせ、将来的な合併も見据えた経営統合及び公開買付けに関する契約書も同時に締結しております。本経営統合により、ネットワーク・セキュリティ・クラウドからデータ活用等のアプリケーションの提供までを一体化したデジタルサービスの展開等単なる資本提携・業務提携を大きく上回る様々なシナジー効果が期待できます。

短期的には、以下に掲げるような、相互に取引のない顧客に対するクロスセルや付加価値の高いサービス提供等を通じて事業を拡大してまいります。

(1) SCSKの主要顧客に対する、当社のネットワークインテグレーションサービスを中核とするITインフラサービスの展開

(2) 当社のエンタープライズ市場における主要顧客に対する、SCSKのシステム開発・保守・運用サービス

(3) サーバを中心としたSCSKのインフラ運用サービスに、当社のネットワークレイヤーサービスを組み合わせることで、サーバ、ネットワーク、セキュリティ、データセンター等のITインフラ領域全般にわたる構築及び一体化した総合ITインフラ運用サービスをワンストップで顧客へ提供

(4) 当社が得意とする地方自治体顧客に対し、SCSKグループの地方自治体向けサービスを展開し、サービスラインナップを拡充した新たな事業を開拓

当社は、「人とネットワークの持つ可能性を解き放ち、伝統と革新で豊かな未来を創る」というパーパスの実現に向けて、中長期的な当社の経営ビジョン・方向性を示す「2030年のありたい姿」を策定しております。そして両社の経営トップを含む複数回の協議及び検討を重ねた結果、本取引の実施が、「2030年のありたい姿」の実現、ひいては当社の企業理念・パーパスの達成に大きく寄与すると判断するに至りました。また両社間で具体的なシナジーの検討を進める中で、以下6つの短期・中期的な期待効果を見出すことができたことからも、本取引は、「2030年のありたい姿」の実現に資するものであり、ひいては企業価値の向上につながるものであるとの結論に至りました。

1.展開する市場・顧客の拡大:

SCSKは製造業・金融等のエンタープライズ顧客に強みを有する一方で、当社はエンタープライズのみならず公共、通信事業者、パートナーとの取引も行っており、当社とSCSKでは得意とする市場や顧客の特性が異なっております。本取引により、両者の既存顧客に対して相互の顧客紹介やサービスの相互提案等を実施することで、さらなる価値の提供が可能であると考えております。

2.顧客のICTインフラの支援を強化するサービスラインの強化:

本取引により、顧客のICTインフラのライフサイクルを支援するPBOOモデルの強化につながり、これまでよりも幅広い領域での顧客課題解決を一気通貫で支援することが可能になると考えております。具体的には、両社プロダクト、ソリューションの相互補完によるサービスラインの強化を実現できるものと考えております。また、サービスラインの強化、補完関係だけでなく、両社の運用実績をもとにした独自のコンサルティングを作り上げていくことで、今までにないユニークな価値提供が目指せるものと考えております。また、両社の知見融合による研究開発、新商材の発掘、サービス開発により、単独ではなしえない新しい価値を生み出すサービスライン強化も実現できると考えております。

3.テクノロジー領域の拡大:

当社とSCSKでは得意とするテクノロジー領域が異なっており、相互補完の関係にあります。本取引により、当社の持つインフラストラクチャー及びネットワーク領域の技術と、SCSKのシステムプラットフォーム及びアプリケーション領域の技術を組み合わせた垂直統合により、フルラインナップでのサービス提供が可能となることで、提供する顧客価値が向上すると考えております。また、両社のテクノロジー領域の融合により、ICT利活用の場面をさらに広げられるものと考えております。

4.経営の効率化:

当社のパートナー事業の活用また両社の統合による主要ベンダーに対する購買力向上、両社プロダクト、ソリューションの統合による共通化、社内ITシステムの共通化・効率化、また、両社のコーポレート部門のノウハウを統合することにより経営の効率化が図れるものと考えております。

5.イノベーションの創発:

SCSK及び当社の得意とするテクノロジー領域は異なるものの、従前より新規技術やビジネスの発掘に対して積極的である点では共通しております。両社が有する知見や米国含めたビジネス開発・リサーチ拠点、更には当社イノベーションセンターなどが連携することで顧客・ビジネスパートナー含めた共創活動を促進し、新たなイノベーションを創発することで日本のICT業界の活性化に貢献できるものと考えております。

6.人財育成の機会:

これらの期待効果の発現の過程により、今後の経営環境に求められる人財の効果的な育成及び獲得も実現できるものと考えております。

両社が一体となることで、双方が単独では実現が難しい新しい価値を創出し、日本の経済発展と社会課題の解決に貢献する、ITサービス業界の雄となる新たな企業体を目指し、グループ企業価値の一層の向上に努めていきます。なお、両社は、本構想を早期かつ確実に実現するためには、両社従業員の融合並びに両社事業の一体化が重要であるとの判断のもと、さらなる経営統合の具体的な方法として、SCSKによる当社の完全子会社化の完了後に、2026年4月を期日とする両社の合併についての検討を開始する予定です。

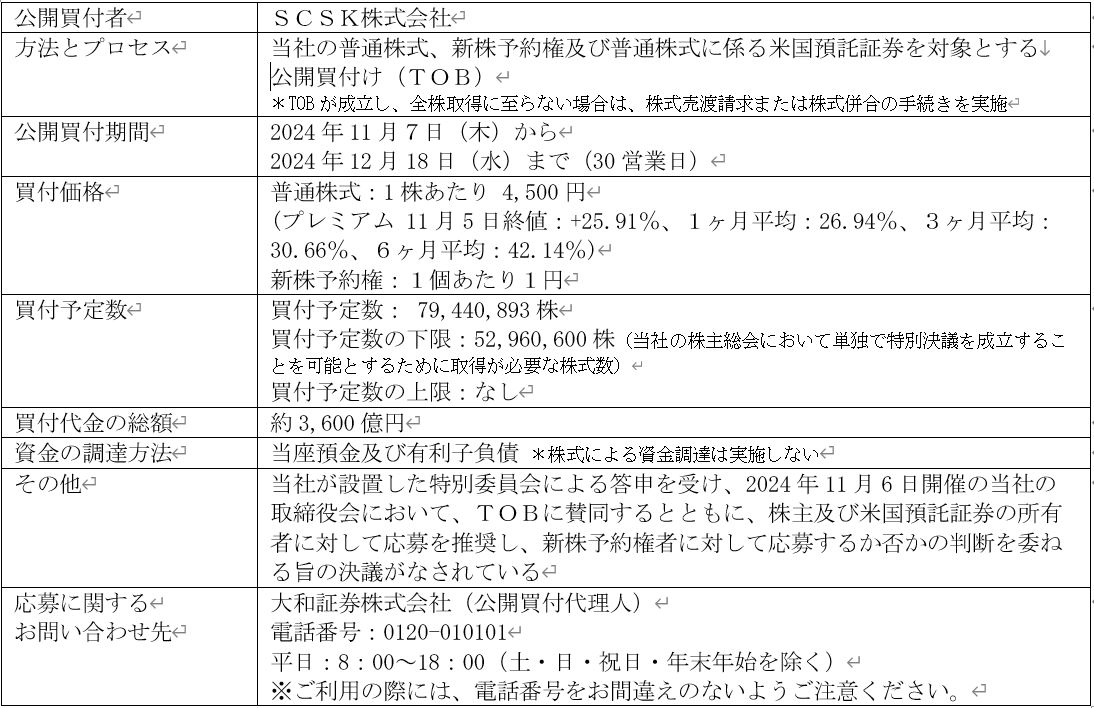

当社株券等への公開買付けの概要

詳細は、2024年11月6日付「SCSKによる当社株券等に対する公開買付けに関する賛同の意見表明及び応募推奨のお知らせ」をご確認ください。